Article • 7 min read

Pourquoi une expérience client de qualité est la voie à suivre pour la réussite des entreprises de services bancaires et financiers ouverts

Comment les fournisseurs de services financiers peuvent-ils s’assurer qu’ils proposent une expérience qui répond à des attentes aussi élevées que fluctuantes ?

Par Lilia Krauser, Rédactrice interne

Dernière mise à jour 30 Août 2023

La banque ouverte permet aux organisations hors du secteur bancaire de proposer des services financiers à leurs clients via des API (Application Programming Interface). Et depuis son apparition en 2018, ce type de service a changé la manière dont les gens gèrent leur argent. Entre les applications de gestion personnelles, les services de comparaison des prix et les applications de comptabilité professionnelles, il y a actuellement plus de six millions d’entreprises et de consommateurs au Royaume-Uni qui se servent des systèmes bancaires ouverts pour garder un œil sur leurs finances personnelles.

Pour les fournisseurs de services et d’applications bancaires, c’est un marché hautement concurrentiel, et souvent sans pitié. De fait, la moitié (50 %) des clients de services financiers affirment qu’ils sont prêts à abandonner une entreprise après une seule mauvaise expérience. Par conséquent, l’expérience client (CX) est depuis longtemps la priorité de ce secteur.

Cependant, comment les fournisseurs de services financiers peuvent-ils s’assurer qu’ils proposent une expérience qui répond à des attentes aussi élevées que fluctuantes ? La clé de la réussite est d’appliquer une philosophie qui met les besoins du client au centre de tous les produits et services proposés.

La transparence et la confidentialité sont cruciales

Pendant longtemps, les informations sur les transactions financières sont restées l’apanage des banques et des organismes financiers. Mais avec l’irruption des services bancaires ouverts, ces institutions ont été contraintes de partager ces données avec d’autres services non bancaires (avec l’accord des clients), ce qui a suscité une nouvelle vague d’innovations. Tout ceci fait que les entreprises comme les particuliers peuvent désormais exploiter leurs propres données bancaires pour accéder à des outils conçus pour faire travailler leur argent du mieux possible.

Mais bien entendu, la possibilité de partager des données financières débouche aussi sur certaines incertitudes. Les utilisateurs se méfient avant d’offrir l’accès à leurs informations aux fournisseurs de services financiers extérieurs et il est connu que les services bancaires ouverts sont régulés de façon stricte par le Financial Conduct Authority (FCA) au Royaume-Uni et par ses équivalents en Europe.

Le fait d’expliquer que les fournisseurs de services extérieurs doivent respecter des règles de sécurité strictes concernant les données peut permettre de dissiper les doutes des clients hésitants et leur donner la confiance nécessaire pour embrasser les services bancaires ouverts. Il est donc vital que les entreprises soient parfaitement claires sur l’utilisation, le stockage et la sécurité des informations financières.

Investir dans l’intelligence artificielle (IA), c’est investir dans vos clients

L’intelligence artificielle peut être un outil particulièrement puissant si vous souhaitez proposer une expérience aussi fluide que celle attendue par les clients. En aidant les entreprises à automatiser certaines tâches simples tout en apprenant le comportement des clients, l’IA peut aider les entreprises de services financiers à proposer une expérience client plus personnalisée et plus efficace.

Cleo, une application personnelle de gestion bancaire, en est un bon exemple. Conçue pour aider les clients de la nouvelle génération à gérer leurs finances, cette application utilise un chatbot avec IA pour entrer en lien avec les utilisateurs de façon amusante. Les informations sont fournies dans un cadre conversationnel, sur un ton amical, souvent avec des mèmes. L’application comporte aussi des fonctionnalités amusantes, par exemple une option « roast », qui propose des observations ironiques sur les habitudes d’achat de l’utilisateur. Il est possible de partager ces roasts et certains sont même devenus viraux sur les réseaux sociaux et ont contribué à faire gonfler la clientèle de Cleo.

En plus, avec l’évolution des technologies d’intelligence artificielle, les particuliers comme les entreprises se familiarisent avec les avantages qu’elles procurent. Selon les recherche sur les chatbots et l’intelligence artificielle menées par Zendesk, 39 % des clients au Royaume-Uni s’attendent à ce que l’IA améliore l’expérience client que proposent les entreprises. Dans le même temps, un tiers (32 %) des entreprises allouent entre 10 et 24 % de leur budget technologique du service client à l’IA. Ces deux facteurs ne vont faire qu’accélérer les progrès.

Découvrez les services bancaires ouverts en action

Donc, concrètement, à quoi ressemble une expérience client avec IA dans le secteur bancaire ouvert ? Voici deux exemples de fournisseurs de services financiers qui montrent des résultats impressionnants de satisfaction client (CSAT) grâces à différents outils d’IA.

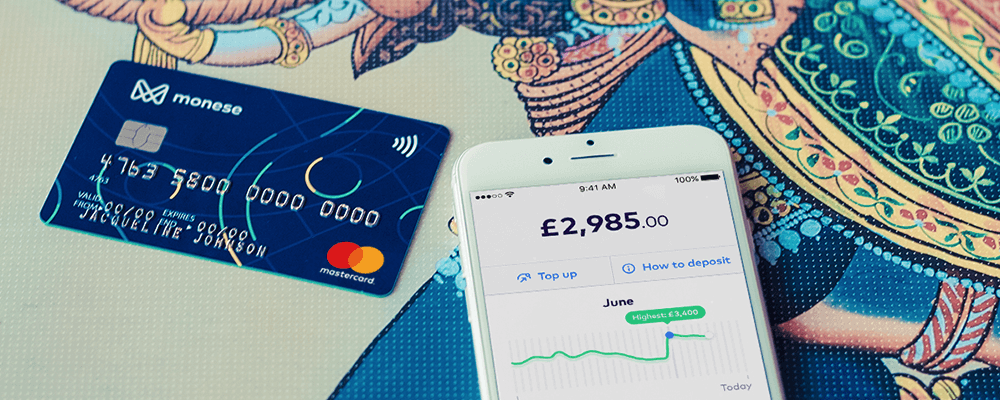

Monese

Monese propose une application bancaire, avec un compte et une carte qui simplifient l’installation dans un nouveau pays, ce qui en fait un service particulièrement apprécié des immigrants et des expatriés qui rentrent chez eux et qui souhaitent avoir accès à leur argent au-delà des frontières. Cette application utilise la solution omnicanal de Zendesk pour assurer l’assistance auprès de sa clientèle. C’est là un autre élément qui permet de proposer un service bancaire efficace et évolutif, car cela permet aux clients de bénéficier d’une expérience fluide et efficace quel que soit le lieu où ils se trouvent ou le canal qu’ils utilisent pour contacter leur fournisseur de services financiers.

Depuis la mise en place de Zendesk, Monese a pu augmenter le taux de satisfaction client de 10 % tout en réduisant le délai de réponse initial de 59 %. L’entreprise s’appuie aussi sur Zendesk Guide pour mieux gérer les tickets et proposer des articles du centre d’aide en huit langues. Ce qui veut dire que quand les clients demandent de l’aide dans l’application, ils se voient présenter un article du centre d’aide adapté à leurs besoins avant même que le numéro de téléphone ne soit affiché.

TrueLayer

La plateforme de services bancaires ouverts TrueLayer permet aux ingénieurs et aux entreprises de créer des expériences financières de meilleure qualité pour leurs clients. À l’aide des API ouvertes proposées, les entreprises peuvent accéder en toute sécurité aux données financières des comptes des clients, afin de faciliter les transactions et de valider l’identité du client.

Dans le cadre de sa stratégie de service client au cours de la pandémie de Covid-19, TrueLayer a choisi d’investir dans Zendesk Sunshine. À l’aide de cette plateforme CRM de gestion de la relation client, l’entreprise a ainsi pu regrouper toutes les données clients en une seule vue, ce qui a permis d’améliorer les délais de réponse à un moment ou le secteur technologique était particulièrement sous pression. Cette entreprise utilise également Zendesk Guide pour enregistrer ses articles de FAQ et les proposer à ses utilisateurs. Suite à tout cela, le CSAT de TrueLayer a grimpé en flèche, dépassant les 95 %.

Se démarquer de la concurrence

La situation économique actuelle conduit de nombreux particuliers et beaucoup d’entreprises à revoir leurs priorités dans le domaine financier. Plus que jamais, chacun cherche à mieux contrôler son argent sans devoir rogner sur la sécurité des données et sans passer trop de temps à gérer les finances au quotidien.

Il s’agit là d’une opportunité concrète pour les entreprises de services financiers capables de proposer des solutions de services bancaires ouverts qui répondent à ces besoins. Sur un marché aussi encombré que concurrentiel, il peut être compliqué de proposer une expérience qui soit non seulement efficace, mais qui se démarque aussi de la concurrence. Mais en investissant dès maintenant dans la CX, il est déjà possible de prendre une longueur d’avance sur la concurrence.